- In:

- Posted By: Bruno Chastonay

- Commenti: 0

TANTO TUONÒ CHE PIOVVE – la tempesta perfetta. Dopo avere sottolineato quanto i problemi, incertezze, timori, presenti in numero elevato, e senza soluzioni o cambiamenti, ecco che i mercati hanno reagito, in negativo chiaramente.

Giusto per non dimenticare:

Fattori quali TRUMP-USA, CINA, DAZI, SANZIONI, TURCHIA, BRASILE, ARGENTINA, VENEZUELA, URSS, SAUDI ARABIA, DEBITI, IMMIGRAZIONE, fragilità GOVERNI Italia, Francia, Spagna, Svezia, Germania, BREXIT, ESPOSIZIONI debiti inesigibili, DEBITI PRIVATI e MUTUI, QE acquisti assets Banche Centrali terminati, POLITICHE MONETARIE con fine taglio tassi e verso rialzi, balzo PETROLIO, IRAN, SIRIA, DATI economici in rallentamento, CONSUMI deboli e fragili, INTERVENTI, POLITICA, SPREAD. Riduzione di posizioni di TREASURY USA dalle riserve di Cina, India, Russia. PROTEZIONISMO. E sicuramente ne ho omessi / dimenticati, molti altri, ma questi bastano per rendere l’idea di quanto sia stato difficile e incerto il recente passato, con ampi cambiamenti di umore, da avversione del rischio, a propensione al rendimento.

Quindi ampia VOLATILITÀ in vista per i prossimi mesi, balzata sui massimi 2018, come anticipato, con ampi cali dei TITOLI, e maggiori fluttuazioni sulle VALUTE, in particolare EMERGENTI.

E in vista delle elezioni MID-TERM in Usa, primo test elettorale importante per TRUMP, sono in aumento le sue “esternazioni” e azioni contraddittorie. Contro FED Powell, per i rialzi TASSI, che annullerebbero i suoi successi economici. Contro la CINA, rea di concorrenza sleale, con inasprimento della GUERRA COMMERCIALE. Contro la URSS, utilizzando i trattati di non-proliferazione nucleare e delle armi, sanzioni, e pressione sugli alleati NATO per appoggiarlo.

Contro OPEC, reo di avere innalzato il PETROLIO eccessivamente, e facendo accordi con SAUDI ARABIA per un innalzamento ai massimi della sua produzione. Sanzioni all’IRAN, alimentazione della crisi SIRIA, utilizzo del flusso IMMIGRATI dai Paesi Sud America per la sua campagna elettorale. E tutti i giorni ci riserva una sorpresa, a tuonare contro tutti, in qualità di concorrenti commerciali per gli USA.

Impasse sulle trattative BREXIT, entro UK e EU, che di fatto penalizzano tutti e due i contendenti, che sono in cerca di tenere i vantaggi, e di esportare le negatività. Nel frattempo le industrie, le banche, cercano di organizzarsi, anticipando una eventuale rottura totale, delocalizzando le loro attività.

POLITICA indebolita per vari STATI EU, con SVEZIA, GERMANIA, FRANCIA, ITALIA, INGHILTERRA, tutti in cerca di una leadership, mancante, a fronteggiare la campagna elettorale già iniziata, per le EUROPEE del 2019.

Aiuti finanziari elevati, record, per ARGENTINA, nuovo governo in BRASILE, che hanno dato ottimismo, e sostegno ai loro mercati finanziari, valuta.

Una POLITICA che tiene in ostaggio i mercati finanziari, tutti reduci da un lungo periodo di ottimismo, e di condiscendimento, e quindi LONG in titoli, e maggiormente esposti su TITOLI TOSSICI, VALUTE EMERGENTI, tutti in cerca di un RENDIMENTO mancante. Tutti incuranti del rialzo dei TASSI, della fine della liquidità ampia e gratuita, che vanno a penalizzare i COSTI FINANZIAMENTO dei DEBITI, in aggiunta al costo ENERGIA, con un petrolio sui massimi 4anni, con il costo dai DAZI imposti dagli Usa. E tutto a fronte di un rallentamento della dinamica di CRESCITA globale, di CONSUMI già indeboliti dalla mancanza di aumento SALARI, dalla pressione FISCO, costi SOCIALI e ASSICURAZIONI, PENSIONI.

Con i DEBITI a livelli record, mai ridotti, anzi aumentati, dal 2008 in avanti, nonostante l’ampio calo dei TASSI avvenuto, e il sostegno elevato di liquidità da parte delle Banche Centrali. Debiti elevati anche per PRIVATI, da leasing, carte credito, prestiti studenti, mutui. Settore IMMOBILIARE in pressione.

La SOSTENIBILITÀ e la QUALITÀ DEL CREDITO vengono di nuovo messi in luce, come evidenziato dalle recenti diatribe entro EU e ITALIA, ma che riguarda praticamente tutti. Con la CINA il maggiore timore attuale, senza tralasciare il doppio debito USA, quello record del GIAPPONE, e con ARGENTINA e BRASILE con TURCHIA, e il solito VENEZUELA, dopo la grande svalutazione del loro cambio. E con il rialzo marcato del CDS credit default spread, il finanziamento dei debiti risulta più caro, ma anche più difficile.

Elevato era pure l’ottimismo sugli UTILI SOCIETARI, dopo molti trimestri in elevata crescita, oltre le previsioni degli analisti. E ora in chiaro freno, soprattutto per industriali, costruttori, banche, auto e componenti, e la bolla sull’high-tech e FANG (Facebook, Alphabet, Netflix, Google e affini).

I DATI economici recenti sono risultati quasi tutti in rallentamento, sotto le aspettative di mercato, eccesso quelli USA, che però portano varie aspettative di recessione vicina (2019?) da molti analisti. E non abbiamo ancora visto gli effetti collaterali dalla guerra commerciale, dazi e sanzioni, che già stanno rallentando i volumi di transazioni commerciali globali.

Quindi grandi pulizie, e un Halloween nei mercati finanziari, sugli INDICI e singoli settori in particolare. Mentre entro il DOLLARO e l’EURO prosegue il periodo di neutralità.

Da una parte il DOLLARO, come valuta rifugio, alternativa nei confronti del resto del mondo, da emergenti, Asia, Europa, Inghilterra, e grazie alla crescita robusta degli USA, al rialzo dei TASSI avvenuto e ulteriore atteso. Il valore attuale del DOLLAR INDEX è sui max2 mesi. Dopo lungo tempo, da notare che il CASH è tornato ad essere remunerato, e questo riduce l’attrattiva dei titoli.

Dall’altra, ancora il CHF, come alternativa all’EURO, e lo YEN come alternativa alla CINA, ASIA. A momenti, fluttuanti, entro propensione al rischio, o di avversione.

L’alternativa BIT COIN, fra le CRIPTO VALUTE, non ha dato quanto in molti si aspettavano in positivo, mantenendo piatto il suo valore, con una volatilità ai record minimi dalla sua / loro, creazione.

Le COMMODITY hanno subito del rallentamento della domanda globale, anche se ci sono segni di vitalità per gli ALIMENTARI, METALLI (quali ORO, ARGENTO), e con PALLADIO al suo massimo storico. E dietro a loro, sostegno anche per le valute dei paesi produttori, quali AUD, NZD, anche se contrastati dai legami commerciali dell’Asia, Cina.

Con questo spero di avere dato un maggiore chiarimento di quanto sta avvenendo nei mercati finanziari in questo difficile e delicato periodo, con aspettative intatte, di elevata VOLATILITÀ, e di una attività di TRADING, di breve termine, e maggiori necessità di coperture esposizioni su posizioni di lungo periodo.

Tutti i nodi vengono al pettine, e non dimentichiamo che la STORIA vista sui legami politici o istituzionali, implementati sui CAMBI, ha sempre portato ad una rottura. Più il tempo del legame resta protetto, con interventi diretti o verbali, azioni da parte delle Banche Centrali o Istituzioni, con le rispettive economie che DIVERGONO sempre più, aumentando le DISTORSIONI, e più ampio sarà lo stacco.

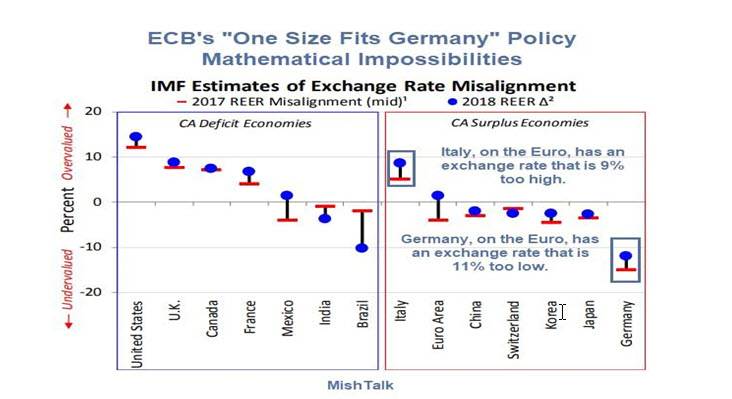

1. L’euro è sottovalutato in Germania dell’11pc, la più grande economia EU

2. L’euro è sopravalutato in Italia del 9pc, la 3.a economia più grande in EU.

Autore: Bruno Chastonay / Foto di pixabay.com